ETFとREITの違いは何ですか?

リートETFのデメリットは?

REIT ETFのデメリット

短期間での価格変動リスク・適正価格で売却できないリスク・金融機関からの信用構築ができない点がデメリットとして挙げられます。

キャッシュ

REITの利回りは高いですか?

REITの特徴の一つに分配金利回りが高いことが挙げられます。 10年国債の利率が0.264%、日経平均銘柄の平均配当利回りが2.25%であるのに対して、REITの予想年間分配金利回りは平均3.69%と、国債や株式に比べて高いことがわかります。

インデックス投資とETFの違いは何ですか?

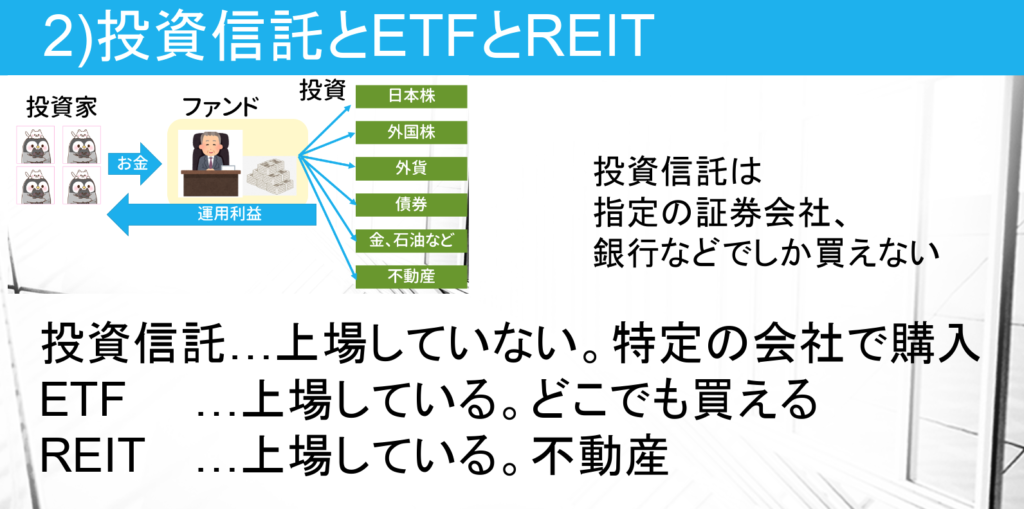

ETFとインデックスファンドはどちらも投資信託だが、大きく違う点が取引方法だ。 ETFは上場しているため日中売買できるが、インデックスファンドは上場しておらず取引終了後に一定の価格(純資産価額)でしか取引できない。 また、ETFはインデックスファンドと比べ初期投資額が少なくて済むうえ、節税効果が高い場合がある。

米国株ETFと投資信託の違いは何ですか?

広義の投資信託は、上場していない(非上場)もの、上場しているものの大きく2つに分けることができます。 上場していない投資信託を一般的に「投資信託」と呼び、上場しているもののうち、米国の市場に上場しているものを「米国ETF」と呼びます。

リート株のメリットは何ですか?

REITは、証券市場で自由に売買できる、比較的少額で投資できる、物件管理の手間がかからないなどの点がメリットです。 一方で、投資法人の倒産などにより上場廃止リスクがある点や他の不動産投資と同様に災害リスクや価格変動リスクを抱える点などがデメリットとして挙げられます。

REITの効果は何ですか?

REITを通じて少額の投資資金で複数の不動産に分散投資する効果が得られます。 また、REITファンド等を通じて世界各国のREITに投資をする場合、特定の国の景気変動や自然災害の影響を大きく受けるリスクを分散・低減することが可能です。

REIT どのくらい儲かる?

現在、REITの利回り平均は約4%だ。

REITの利回りが通常の株や投資信託などに比べて高い理由は、REITを運用する不動産投資信託会社(投資法人)の法人税の仕組みにある。

リート 分配金 どれくらい?

2020年2月末現在、64本の不動産投資信託が東京証券取引所に上場しており、東京証券取引所月刊REIT(リート)レポート(2020年2月版)によると、Jリート全体の予想年間分配金利回りは3.80%(時価総額加重平均予想年間分配金利回り、立会内)です。

ETFとNISAの違いは何ですか?

運用で得た利益に課税されずに済む

通常であれば、ETFへの投資で得た利益には20.315%の税金がかかります。 一方、NISAは少額の投資で得た利益に税金がかからない税制優遇制度なので、NISA口座を使えば一定の範囲内までは非課税で運用可能です。 利益が非課税となる一定の範囲は、NISA制度によって異なります。

ETF 分配金 いつもらえる?

ETFの分配金はいつもらえるか

ETFの分配金を受け取るには、ETFの決算日(権利確定日)※にETFの受益者になっている必要があるため、決算日の2営業日前の権利付最終日までに、ETFを保有していなくてはなりません。 分配金の支払いは、ETFの決算日である分配金支払基準日から約40日となっています。

つみたてNISAとETFの違いは何ですか?

つみたてNISAには、投資家の新規参入を促すことを目的に「投資信託商品の売買手数料をゼロにする」という決まりごとがあります。 一方でETFは手数料ゼロが義務づけられておらず、1.25%以下と定められています。 そのため、つみたてNISAの制度内でETFを購入する際には、多くの場合売買手数料を支払わなければなりません。

リートは危ないですか?

REITは投資信託の一種ですが、不動産投資の側面も持ち合わせているため、物件の賃料・地価の下落などが起こると投資家への分配金も下がってしまうリスクがあります。 REITは投資家から集めた資金で現物の不動産投資をしていくイメージです。 そのため、物件の価格や賃料が下がると分配金も減ってしまうのは当然です。

株とリートの違いは何ですか?

投資信託の大半は株式や債券などの有価証券をメインの運用対象資産としています。 一方でREITは不動産のみを対象としている事が違いです。 他にファンドへの投資方法、運用資産の管理の仕方などの仕組みも異なっています。

REITの法人税はいくらですか?

REITに投資することは、間接的に不動産に投資することになります。 資産の大半をオフィスビルや商業施設等の収益不動産で運用すること、収益の90%超を投資家に分配することといった一定の要件を充たすことで、実質的に法人税が非課税となる仕組みになっており、魅力的な配当利回りが期待できます。

Jリートの法人税はいくらですか?

Jリートは利益の90%以上を配当することで法人税の支払いが免除されます。 NMFは配当金(254億円)が利益(239億円)を上回っており法人税がゼロです。 内部留保はマイナスですが賃貸事業の生み出す不動産キャッシュフローは安定しており資金繰りなどにおいて問題ないと言えます。

積立NISA配当金はいつもらえる?

つみたてNISAで投資できるのは投資信託・ETFなので、配当金はありません。 配当金がもらえるのは株式投資で、決算日(権利確定日)の2~3カ月後に受け取れます。

新NISA 何年まで?

(参考)現行制度

| 選択制 | つみたてNISA(2018年創設) | 一般NISA(2014年創設) |

|---|---|---|

| 非課税保有期間 | 20年間 | 5年間 |

| 非課税保有限度額 | 800万円 | 600万円 |

| 口座開設期間 | 2023年まで | 2023年まで |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 (金融庁の基準を満たした投資信託に限定) | 上場株式・投資信託等 |

金ETFの配当はいくらですか?

株と同じように取引ができるので勘違いされがちですが、金ETFには配当金がありません。

配当が多いETFは?

高配当ETFの銘柄ランキング【米国ETF】

| 順位 | 銘柄名 | 分配利回り |

|---|---|---|

| 1 | ウィズダムツリー 新興国株 高配当ファンド | 8.37% |

| 2 | ウィズダムツリー 世界株 高配当ファンド | 5.14% |

| 3 | ウィズダムツリー 米国株 高配当ファンド | 4.30% |

| 4 | SPDR ポートフォリオS&P 500 高配当株式ETF | 4.27% |

ETFの強みは?

ETFは投資信託の一種だが、特徴は、ETFそのものが株式市場に上場している点だ。 証券取引所を通して自由に売買ができ、リアルタイムで価格が変わる。 米国上場のETFは、個別株と同様に1株から購入でき、為替・売買手数料もかかる。 取引時間内であればいつでも売り買い可能だ。