REITと株の違いは何ですか?

リート株のメリットは何ですか?

REITは、証券市場で自由に売買できる、比較的少額で投資できる、物件管理の手間がかからないなどの点がメリットです。 一方で、投資法人の倒産などにより上場廃止リスクがある点や他の不動産投資と同様に災害リスクや価格変動リスクを抱える点などがデメリットとして挙げられます。

リートの税金はいくらですか?

ETFやREITの譲渡益や分配金への課税はどうなっていますか? 税法上は株式と同様、譲渡益に対して20.315%(所得税15.315%、住民税5%)の課税となり、分配金も20.315%の課税となっています。

不動産株とリートの違いは何ですか?

実物不動産投資とREIT(リート)の違いは? ~メリットとデメリットを比較~ 実物不動産投資は、文字通り実際に不動産を購入して自分で管理や運営・経営を行う投資手法であるのに対して、REIT(不動産投資信託)とは、不動産を証券化して証券市場で売買する投資手法です。

キャッシュ

REITの不動産の所有者は誰ですか?

現物の不動産投資との違い

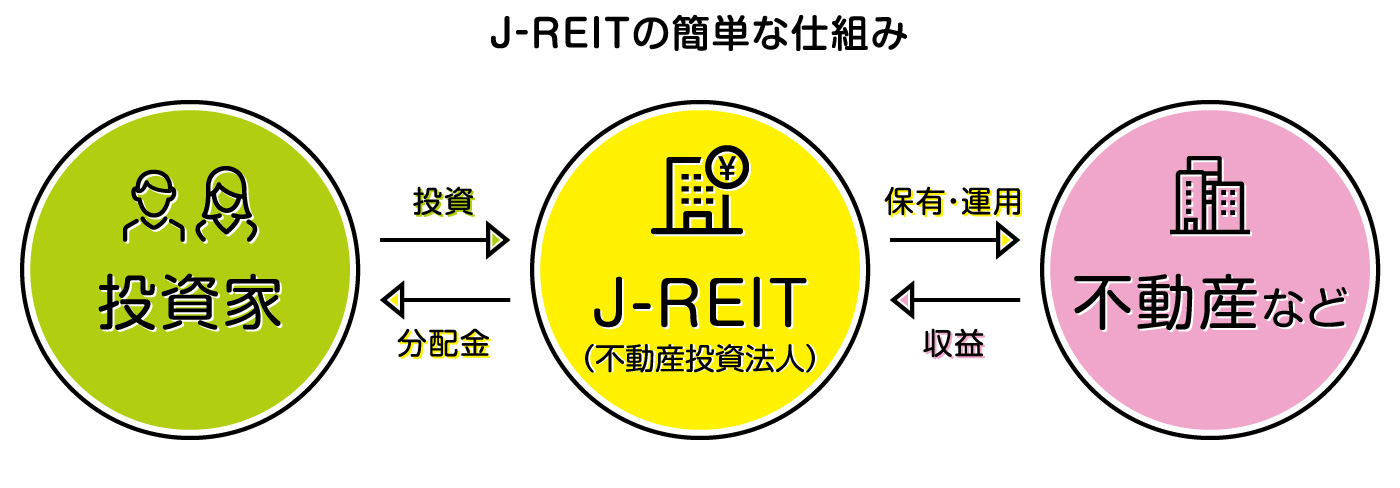

REITは不動産に投資するものの、実際に不動産を購入、運用するのは投資法人であり、投資家に物件の所有権はありません。

リートは危ないですか?

REITは投資信託の一種ですが、不動産投資の側面も持ち合わせているため、物件の賃料・地価の下落などが起こると投資家への分配金も下がってしまうリスクがあります。 REITは投資家から集めた資金で現物の不動産投資をしていくイメージです。 そのため、物件の価格や賃料が下がると分配金も減ってしまうのは当然です。

REITの災害リスクは?

Jリート(REIT)の災害リスク Jリートには台風や地震、豪雨などの自然災害や火災などによって、建物が倒壊・損壊したり、浸水で機能しなくなるような災害リスクがあります。 Jリートの投資対象は、商業施設やオフィスビル、住居、ホテル、大型物流施設などの不動産であるためです。

リートは非課税ですか?

REITに投資することは、間接的に不動産に投資することになります。 資産の大半をオフィスビルや商業施設等の収益不動産で運用すること、収益の90%超を投資家に分配することといった一定の要件を充たすことで、実質的に法人税が非課税となる仕組みになっており、魅力的な配当利回りが期待できます。

Jリートは分離課税ですか?

J-REITの税率は約20%

まず、J-REITは上場株式と同じく「申告分離課税制度」の対象である。 同制度下におけるJ-REITの分配金や譲渡益に課せられる税率は、投資家の所得にかかわらず20.315%(所得税15.315%+住民税5%)だ。

REIT 何円から?

リート(REIT)はいくらから始められるのか

不動産投資法人が銘柄となるが、1口約2万円から投資する事が可能で高いもので約80万円程度となる。

REIT市場とは何ですか?

不動産に投資をする投資信託です。 実際の不動産を購入するよりも、少額から投資をすることができます。 ミドルリスク・ミドルリターンとなる金融商品です。

信託受益権とREITの違いは何ですか?

一方、REITが「信託不動産を保有している」とは、対象不動産の信託受益権という権利を持っていること。 信託受益権とは、信託されている不動産(信託財産)が生み出す収益を受け取る権利のことです。 一般に、信託とは、委託者、受託者、受益者という三者から成る関係をいいます。

REITの投資先は?

REIT(リート)とは、投資家から集めたお金を不動産に投資し、賃貸収入や売却益を投資家に分配する不動産投資信託のことです。 投資先は「オフィスビル」や「商業施設」「マンション」など多岐にわたります。

リートはインフレに強いですか?

インフレと不動産・REIT市場に関しては、非常に強い相関関係があると考えています。 インフレの進行に伴い、REITの収益は拡大しており、多くのREITセクターにおいてもその上昇率はインフレ率を上回っています。 一般的に「不動産はインフレに強い、インフレ耐性がある資産の代表例」と言われています。

リートに入れるとはどういう意味ですか?

REIT(リート)とは、投資者から集めた資金で不動産への投資を行い、そこから得られる賃貸料収入や不動産の売買益を原資として投資者に配当する商品で、一般的に「不動産投資信託」とよばれています。 投資者は、REITを通じて間接的に様々な不動産のオーナーになり、不動産のプロによる運用の成果を享受することができます。

Jリートの地震リスクは?

J−REITでは一般的に、「地震PML」 が15%を超える物件には地震保険を 付保し、20%を超える物件は投資対 象から除外しています。 投資信託は、主に国内外の株式、公社債および不動産投資信託証券などの値動きのある証券等に投資しますので、基準価額は変動します。

REITの所得税額控除はいくらですか?

税法上は株式と同様、譲渡益に対して20.315%(所得税15.315%、住民税5%)の課税となり、分配金は20.315%の課税となっています。 なおREITは配当控除の適用を受けることができません。

Jリートの法人税はいくらですか?

Jリートは利益の90%以上を配当することで法人税の支払いが免除されます。 NMFは配当金(254億円)が利益(239億円)を上回っており法人税がゼロです。 内部留保はマイナスですが賃貸事業の生み出す不動産キャッシュフローは安定しており資金繰りなどにおいて問題ないと言えます。

REITの最低投資額はいくらですか?

初心者がリート(REIT)を始める方法と必要資金

口座開設後は入金して銘柄を購入するという流れだ。 必要資金の最低額は2万円程度で上限はない。 リート(REIT)はリスクが小さいとはいえ投資なので余裕資産であることが望ましい。

リートの最低投資金額はいくらですか?

金融商品取引所に上場しており、株式同様に売買できます。 1取引単位(1口)あたりの最低投資金額は概ね数十万円程度です(現物不動産への投資と比べて、少額から投資ができます)。

米国REITの時価総額はいくらですか?

世界の主なリート市場の時価総額は193.4兆円。 その中でも、米国リート市場は時価総額が133.3兆円と、世界の主なリートの中で最も大きな市場となっています。 ※2023年4月末時点。