JP Morgan: текущий рост цен на биткойны вызван институциональными игроками

Хотя некоторые не согласны с этим, мегалитическое ралли криптовалют в 2017 году было во многом стимулировано розничными инвесторами. В то время институциональным инвесторам было доступно несколько криптоцентричных выходов, при этом существовало практически полное отсутствие депозитарных решений, внебиржевые столы и альтернативные инвестиционные инструменты, относящиеся к этому зарождающемуся классу..

Единственными реальными институциональными инструментами были Bitcoin Trust Grayscale и фьючерсные продукты BTC от американских биржевых гигантов CME и CBOE. Однако теперь спокойствие на рынке криптовалют якобы совершенно иное, что является хорошим предзнаменованием для потенциала роста цен..

Институты (наконец) пробираются в воды Биткойн

Долгое время Биткойн был народной валютой. Биткойн был запущен одним человеком (Сатоши называл себя «он»), созданным сообществом забавных программистов. & идеалистами, и доводится до новых высот в каждом рыночном цикле розничными спекулянтами.

Но в 2018 году что-то изменилось. Может быть, это было историческое ралли прошлого года, коллективное осознание того, что криптовалюта никуда не денется, или чистый FOMO – учреждения начали появляться, хотя и медленно..

В конце 2018 года фирмы с Уолл-стрит и их коллеги в Азии и за рубежом начали объявлять о набегах на рынок, несмотря на то, что BTC упал более чем на 60% (или более) с пикового уровня в 20000 долларов. Межконтинентальная биржа объявила о Bakkt; Fidelity Investments запустила подразделение, дружественное к биткойнам, и так далее и тому подобное..

Этот интерес со стороны так называемых «умных денег» якобы привел к массовому росту институционального участия на этом рынке. Недавний отчет аналитика JP Morgan Николаоса Панигирцоглу, похоже, подтверждает это. Так как сообщил Bloomberg, аналитик заявил, что бумажные фьючерсные контракты от CME и CBOE (ныне несуществующие) и, следовательно, институты, сыграли большую роль в недавнем изменении цен на биткойны, чем многие потребители питаются и верят.

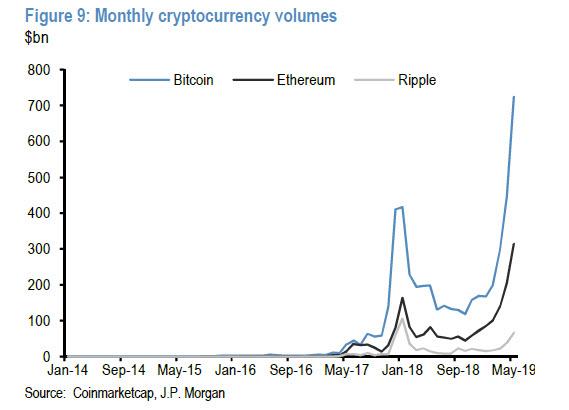

Зарегистрированные объемы криптовалют по данным CMC, JP Morgan

Зарегистрированные объемы криптовалют по данным CMC, JP Morgan

Ссылаясь на плодотворное разоблачение Bitwise Asset Management, которое показало, что 95% всего объема торговли биткойнами фальсифицируется и манипулируется обменами злоумышленников, Панигирцоглу пишет, что в мае биржи обработали транзакции из BTC в доллары США (включая стейблкоины) на сумму 36 миллиардов долларов..

Это далеко от 725 миллиардов долларов, о которых биржи сообщили за тот же период времени. В течение мая CME и CBOE торговали через свои биткойн-контракты на 12 миллиардов долларов по сравнению с 5,5 миллиардами в апреле и среднемесячным показателем с января по март 1,8 миллиарда долларов. Исследователь JP Morgan объясняет:

«Важность котируемого фьючерсного рынка значительно недооценивается. В отчете Bitwise говорится о том, что торгуемые фьючерсы являются важным событием в разрешении коротких позиций, что позволило арбитражерам должным образом участвовать в арбитраже, и что доля фьючерсов в объемах спотовых биткойнов резко увеличилась в апреле / мае. [Данные показывают], что структура рынка, вероятно, значительно изменилась с момента предыдущего скачка цен на биткойны в конце 2017 года, при этом большее влияние оказали институциональные инвесторы »,

Это произошло после того, как JP Morgan заявил, что биткойн отклоняется намного выше своей «внутренней стоимости», казалось бы, произвольной цифры, созданной неизвестным набором переменных..

Данные подтверждают институциональное участие

Объемы фьючерсов – не единственные цифры, подтверждающие участие Уолл-стрит и других крупных фирм в отрасли. Diar недавно написал, что адреса «размера фирмы» (от 1000 до 10 000 BTC под управлением) теперь владеют 26% циркулирующего предложения криптовалюты, по сравнению с менее чем 20% в августе 2018 года..

Это означает накопление почти, если не более 1 000 000 монет, что подразумевает приток в сотни миллионов и миллиарды долларов. Неясно, кто стоит за этими транзакциями, но, как пояснил Диар, размер кошельков предполагает крупных инвесторов..

Но еще более убедительно то, что стоимость Биткойна выросла, в то время как интерес к поиску в Google по запросу «Биткойн» упал, что является своего рода естественным расхождением. Это означает, что те, кто уже знает о биткойнах и / или имеет доступ к информации о криптовалюте через другие средства (учреждения), повышают ценность BTC и подобных ему..

Довольно впечатляет, что $ BTC выросла по сравнению с прошлым месяцем, в то время как поисковые запросы биткойнов в Google упали

Это не розничные деньги, двигающие цену &# 128640;&# 128640;&# 128640; pic.twitter.com/2ifvivqSk5

– CryptoBull (@BullOfCrypto) 17 июня 2019 г.,