Mirror Protocol: The Terra-Based Synthetic Asset Protocol

ความเชื่อมั่นหลักประการหนึ่งของ DeFi และชุมชนคริปโตคือการให้การเข้าถึงทางการเงินที่กว้างขึ้นไปยังภูมิภาคที่ด้อยโอกาสทางการเงินหลายแห่งของโลก.

สภาพแวดล้อมทางเศรษฐกิจมหภาคในปัจจุบัน จำกัด การสร้างความมั่งคั่งของตลาดโลกและประเภทสินทรัพย์ที่สำคัญให้กับผู้นำทางเศรษฐกิจที่มีอิทธิพลและ จำกัด ทางภูมิศาสตร์เพียงเล็กน้อย ความเหลื่อมล้ำด้านความมั่งคั่งที่ตามมาเกิดจากการขาดการเข้าถึงเครื่องมือทางการเงินบริการและรูปแบบการประหยัดเงินขั้นพื้นฐานสำหรับประเภทสินทรัพย์ตั้งแต่หุ้นไปจนถึงสินค้าโภคภัณฑ์และอสังหาริมทรัพย์.

การสร้างโทเค็นสินทรัพย์บนเครือข่ายบล็อกเชนที่ไม่ได้รับอนุญาตได้รับการเสนอให้เป็นหนทางในการลดอุปสรรคในการเข้าสู่ตลาดโลกเพิ่มประสิทธิภาพและให้ประโยชน์อื่น ๆ อย่างไรก็ตามโทเค็นของสินทรัพย์เป็นหัวข้อกว้าง ๆ ที่มีอุปสรรคทั้งด้านกฎข้อบังคับและทางเทคนิค จำกัด การแสดงออก.

แนวคิดการสร้างโทเค็นดั้งเดิมหลายอย่างเช่นข้อเสนอโทเค็นความปลอดภัย (STO) เป็นแนวคิดที่ไม่ดีและผสมผสานปัญหาด้านกฎระเบียบกับเทคโนโลยีที่เข้ากันไม่ได้ แนวคิดเนื้อหาโทเค็นแรกที่ประสบความสำเร็จบางส่วนมุ่งเน้นไปที่สินทรัพย์ทางกายภาพ สิ่งเหล่านี้รวมถึง NFT สำหรับงานศิลปะหุ้นที่เป็นเศษส่วนของอสังหาริมทรัพย์เชิงพาณิชย์และโลหะมีค่าเช่นทองคำเช่น IOU ที่เป็นโทเค็นซึ่งเลียนแบบเงินฝากกับผู้ดูแลที่มีชื่อเสียง.

เมื่อไม่นานมานี้และเกิดขึ้นพร้อมกันกับการเติบโตของ DeFi เมื่อเร็ว ๆ นี้เราได้เห็นการระเบิดในการสร้างโทเค็นของประเภทสินทรัพย์ที่เป็นนามธรรมเช่นหุ้นพันธบัตรอนุพันธ์และ ETF ความหลากหลายของผลิตภัณฑ์ DeFi บนเครือข่ายที่ไม่ได้รับอนุญาตเช่น Ethereum ได้จุดประกายให้เกิดความแตกต่างของสินทรัพย์ที่เป็นโทเค็นออกเป็นสองประเภทหลัก:

- โทเค็นที่ได้รับการสนับสนุนสินทรัพย์

- สินทรัพย์สังเคราะห์

โทเค็นที่ได้รับการสนับสนุนสินทรัพย์จะได้รับการสนับสนุนแบบตัวต่อตัวพร้อมกับสินทรัพย์ที่มีอยู่จริงหรือนามธรรมที่เป็นตัวแทน ตัวอย่างเช่น Wrapped Bitcoin (WBTC) บน Ethereum เป็นตัวแทนของ BTC แบบตัวต่อตัวบน Ethereum แต่โทเค็น ERC-20 ที่หมุนเวียนเป็นเพียงภาพสะท้อนของ BTC ที่อยู่ภายใต้การดูแลของ BitGo ความเรียบง่ายของการออกแบบทำให้ WBTC เข้าใจได้ง่ายโดยเฉพาะจากมุมมองด้านกฎระเบียบ.

อย่างไรก็ตามโมเดลที่ได้รับการสนับสนุนสินทรัพย์ต้องทนทุกข์ทรมานจากแรงเสียดทานบางจุดที่พบใน TradFi เช่นกัน ได้แก่ ความเสี่ยงจากการควบคุมตัวจากส่วนกลางค่าธรรมเนียมและอุปสรรคด้าน KYC / AML สำหรับผู้ออกตราสาร ป้อนเนื้อหาสังเคราะห์และ Mirror Protocol.

Mirror Protocol – แรงจูงใจ & ข้อดี

Mirror Protocol เป็นโปรโตคอล DeFi ที่สร้างขึ้น Terra’s blockchain สำหรับการออกและซื้อขายสินทรัพย์สังเคราะห์ที่เรียกว่า Mirrored Assets (mAssets) ผู้ใช้มิเรอร์มีโอกาสที่จะเข้าร่วมในตลาดที่ไม่สามารถเข้าถึงได้ก่อนหน้านี้ไม่ว่าการเตรียมการในอดีตของพวกเขาจะขึ้นอยู่กับข้อ จำกัด ที่กำหนดโดยรัฐบาลหรือการขาดเงินทุนในการเข้าร่วม.

เมื่อเทียบกับรูปแบบโทเค็นที่ได้รับการสนับสนุนสินทรัพย์แล้วเนื้อหาสังเคราะห์บน Mirror ไม่จำเป็นต้องมีการสำรองเนื้อหาแบบตัวต่อตัว (ไม่ว่าจะเป็นทางกายภาพหรือนามธรรม) แต่ให้การเปิดเผยข้อมูลสังเคราะห์ผ่านทางราคาที่ติดตามราคาของสินทรัพย์อ้างอิงและควบคู่ไปกับการออกแบบสิ่งจูงใจที่แข็งแกร่ง.

Mirror Protocol

Mirror Protocol

ข้อได้เปรียบหลักของสินทรัพย์สังเคราะห์คือความสามารถในการเข้าถึง – สำหรับผู้ค้าผู้ออกตราสารหนี้และผู้มีส่วนร่วมในการกำกับดูแล.

ไม่มีข้อ จำกัด สำหรับประเภทของสินทรัพย์สังเคราะห์ที่แสดงบน Mirror ทุกคนในโลกที่มีการเชื่อมต่ออินเทอร์เน็ตสามารถเชื่อมต่อกับ Mirror และมีส่วนร่วมในการเปิดรับสินทรัพย์ระดับโลกที่สำคัญ mAssets สังเคราะห์ยังมีการแยกส่วนซึ่งหมายความว่าความต้องการเงินทุนสำหรับผู้ที่มีเงินทุน จำกัด จะลดลงปรับปรุงการเปิดเผยต่อสินทรัพย์หลักและเพิ่มกลุ่มผู้ใช้ในการสะสมสภาพคล่อง.

ซึ่งรวมถึงผู้ที่ถูกตัดสิทธิในประเทศที่มีการควบคุมเงินทุนจำนวนมากสกุลเงิน fiat ที่มีแนวโน้มเงินเฟ้อต้นทุนการทำธุรกรรมที่สูงอุปสรรคด้านกฎระเบียบที่มากเกินไปข้อ จำกัด ด้านเงินทุนและการเข้าถึงเครื่องมือทางการเงินสมัยใหม่ที่ จำกัด.

ความสามารถในการเข้าถึงของ Mirror ได้รับการเน้นโดยความต้านทานการเซ็นเซอร์และลดต้นทุนของสินทรัพย์สังเคราะห์ ไม่มีความเสี่ยงในการควบคุมตัวโดยบุคคลที่สามและการออก mAssets ไม่ได้รับภาระจากข้อ จำกัด KYC / AML ที่ผันแปรภายในภูมิภาคต่างๆของโลก จับคู่ข้อได้เปรียบเหล่านี้กับรูปแบบการกำกับดูแลโดยชุมชนของ Mirror และเหตุผลที่ว่าทำไมสินทรัพย์สังเคราะห์จึงเป็นช่องทางที่มีค่าในการเข้าถึงบริการทางการเงินที่เป็นประชาธิปไตยและการสร้างความมั่งคั่งเริ่มตกผลึก.

ภาพรวมของ Mirror Protocol

mAssets ของ Mirror เลียนแบบราคาของสินทรัพย์ในโลกแห่งความเป็นจริง mAssets สามารถซื้อขายได้ในตลาดรองรวมถึง AMM Terraswap ของ Terra และ Uniswap ของ Ethereum ปัจจุบันเมนู mAssets ของ Mirror ประกอบด้วยการรวมกันของหุ้นเทคโนโลยีที่สำคัญของสหรัฐฯและ ETF ซึ่งมีสินทรัพย์อื่น ๆ ให้ติดตาม MIR โทเค็น เป็นโทเค็นการกำกับดูแลของระบบนิเวศมิเรอร์และยังถูกนำไปใช้เป็นกระแสจูงใจสำหรับการปักหลัก.

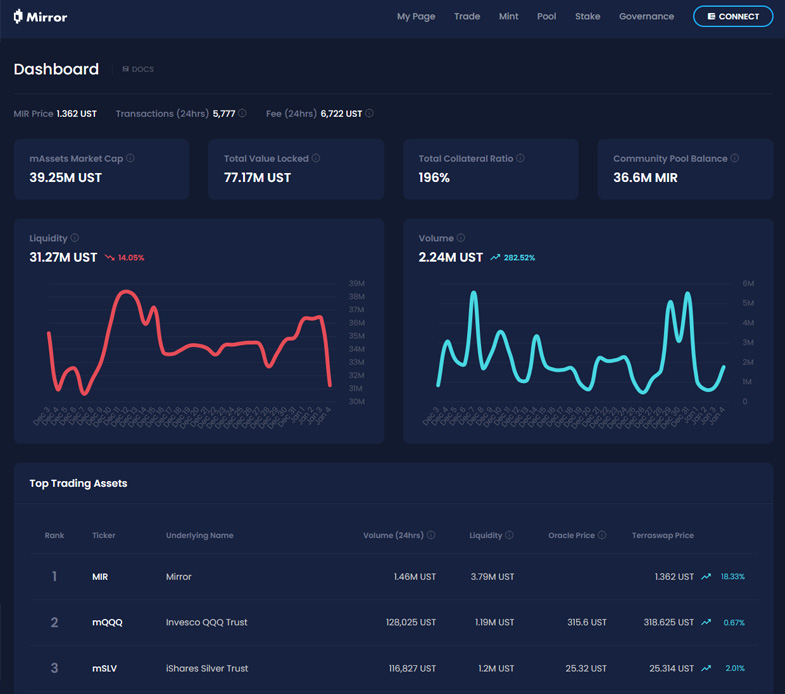

คุณสามารถดูเมตริกปัจจุบันและรายการ mAssets ที่ซื้อขายได้ในไฟล์ Mirror Web Wallet.

ผู้เข้าร่วมหลักห้าคนโต้ตอบในระบบนิเวศของ Mirror:

- เทรดเดอร์

- โรงกษาปณ์

- ผู้ให้บริการสภาพคล่อง

- สเตเกอร์

- Oracle Feeder

ผู้ค้าซื้อและขาย mAssets บน Mirror โดยใช้ UST stablecoin ของ Terra ในขณะที่คู่การซื้อขายตรึงบน DEX เช่น Terraswap. สิ่งนี้มีผลกระทบอย่างมีนัยสำคัญในการขยายการเข้าถึงตลาดต่างประเทศเช่นตลาดหุ้นสหรัฐฯ ตัวอย่างเช่น Alice จากเอเชียตะวันออกเฉียงใต้สามารถเข้าถึงหุ้นของ Google ได้โดยไม่ต้องผ่านโบรกเกอร์ต่างประเทศราคาแพงกระบวนการ KYC / AML ที่ยุ่งยากหรือการจ่ายภาษีกำไรจากการลงทุนในตราสารทุนต่างประเทศที่มากเกินไปซึ่งเป็นผลพลอยได้จากการควบคุมเงินทุนที่เข้มงวด.

อลิซต้องการเพียงซื้อ mGOOGL ซึ่งเป็นภาพสะท้อนบนกระจกเงาด้วยการคลิกเพียงไม่กี่ครั้ง.

Mirror Web App

Mirror Web App

โรงกษาปณ์สร้างและออก mAssets โดยล็อคหลักประกันที่อัตราส่วนหลักประกันเกินขั้นต่ำที่กำหนดโดยพารามิเตอร์การกำกับดูแลมิเรอร์ ในการสร้าง mAsset คนงานเหมืองจะเข้าสู่สถานะหนี้ที่มีหลักประกัน (CDP) คล้ายกับที่ Maker ออกปัญหา Dai CDP สามารถรับหลักประกันได้ทั้งใน UST หรือ mAssets อื่น ๆ โรงกษาปณ์จำเป็นต้องหลีกเลี่ยงการชำระบัญชีตำแหน่งของตนโดยการโพสต์หลักประกันเพิ่มเติมหากอัตราส่วนหลักประกันต่ำกว่าขั้นต่ำที่กำหนดไว้ล่วงหน้า.

โรงกษาปณ์ยังสามารถถอนตำแหน่งได้ตลอดเวลาตราบเท่าที่อัตราส่วนหลักประกันของพวกเขาเพียงพอ – mAsset ที่ออกให้ที่เกี่ยวข้องจะถูกเผาเพื่อตอบแทนหลักประกัน CDP (เช่น UST).

Mirror Liquidity Providers (LPs) จัดหาสภาพคล่องให้กับกลุ่ม AMM เช่นบน TerraSwap คล้ายกับ Uniswap LPs จะให้มูลค่า mAsset และ UST ที่เทียบเท่ากับคู่ AMM เพื่อรับโทเค็น LP ที่สะสมเป็นรางวัลผ่านค่าธรรมเนียมการซื้อขายของพูล.

Stakers on Mirror มีสองรูปแบบ ขั้นแรก LPs สามารถเดิมพันโทเค็น LP ของพวกเขาซึ่งจะได้รับรางวัลเดิมพันในโทเค็น MIR ดั้งเดิมจากมัน กำหนดการปล่อย. ประการที่สองผู้ถือโทเค็น MIR สามารถเดิมพัน MIR เพื่อรับค่าธรรมเนียมการถอนจาก CDP.

สุดท้าย Oracle Feeder เป็นกลไกหลักที่ mAssets ยังคงรักษาความสัมพันธ์กับสินทรัพย์ที่สะท้อนกลับมา Oracle Feeder ได้รับการเลือกตั้งผ่านการกำกับดูแลและปัจจุบันดำเนินการโดย Band Protocol โครงสร้างแรงจูงใจที่โดดเด่นรอบ ๆ ราคาของ mAssets คือโอกาสในการหากำไรระหว่างราคา oracle และราคาแลกเปลี่ยน (เช่นบน TerraSwap) ทำให้ราคาของ mAsset อยู่ในช่วงที่เข้มงวดตามราคาของสินทรัพย์จริง.

ตัวอย่างเช่นหากราคา TerraSwap สำหรับ mAsset mAAPL ซื้อขายในราคาพรีเมี่ยมกับราคา oracle ผู้เข้าร่วมในตลาดจะได้รับแรงจูงใจให้ซื้อเหรียญกษาปณ์และขาย mAAPL ในราคาพรีเมียมบน Terraswap เพื่อทำกำไรซึ่งจะช่วยลดความแตกต่างของราคาระหว่าง oracle และ ราคาแลกเปลี่ยนในกระบวนการ ในทางตรงกันข้ามก็เป็นจริงเช่นกันโดยที่หากราคา TerraSwap ของ mAAPL ซื้อขายต่ำกว่าราคา oracle นักชิมจะได้รับการสนับสนุนให้ซื้อและเผา mAAPL ซึ่งได้รับผลกำไรจากการจ่ายเงินที่ลดลงใน CDP ของพวกเขา.

โดยรวมแล้วสิ่งจูงใจของผู้เข้าร่วมใน Mirror มีความสมดุลในลักษณะที่เอื้อต่อการสร้างมูลค่าการออก / การเปิดรับสินทรัพย์ TradFi ที่ป้องกันการเซ็นเซอร์และการนำไปใช้อย่างแพร่หลาย โทเค็น MIR ได้รับการแจกจ่ายเป็นรางวัลเพื่อบังคับใช้พฤติกรรมที่เป็นบวกสุทธิในระบบนิเวศของ Mirror และ MIR ถูกจับจองในแบบสำรวจสำหรับ mAssets ที่อนุญาตพิเศษและการเปลี่ยนพารามิเตอร์ของ Mirror เช่นอัตราส่วนหลักประกันขั้นต่ำ.

การรับเป็นบุตรบุญธรรม & ก้าวไปข้างหน้า

ปัจจุบัน Mirror Protocol ใช้งานได้ทั้งในเว็บแอปและรูปแบบมือถือ แอปพลิเคชันเว็บมีฟังก์ชันการทำงานเต็มรูปแบบสำหรับโปรโตคอลซึ่งรวมถึงคุณสมบัติการซื้อขายการสร้างเหรียญการปักหลักและการกำกับดูแลทั้งหมด นอกจากนี้ Mirror ยังมีสะพานเชื่อมไปยัง Ethereum เรียกว่า รถรับส่ง, ซึ่งช่วยให้ผู้ใช้สามารถพอร์ต mAssets จาก Terra ไปยัง Ethereum ผลที่ได้คือสภาพคล่องที่ลึกขึ้นและสะพานข้ามโซ่แรกสำหรับสินทรัพย์สังเคราะห์.

ขณะนี้จบลงแล้ว 72 ล้านเหรียญ (UST) ถูกล็อกใน Mirror Protocol โดยมีมูลค่าตลาดของ mAssets ที่ออกเกิน 36 ล้านดอลลาร์.

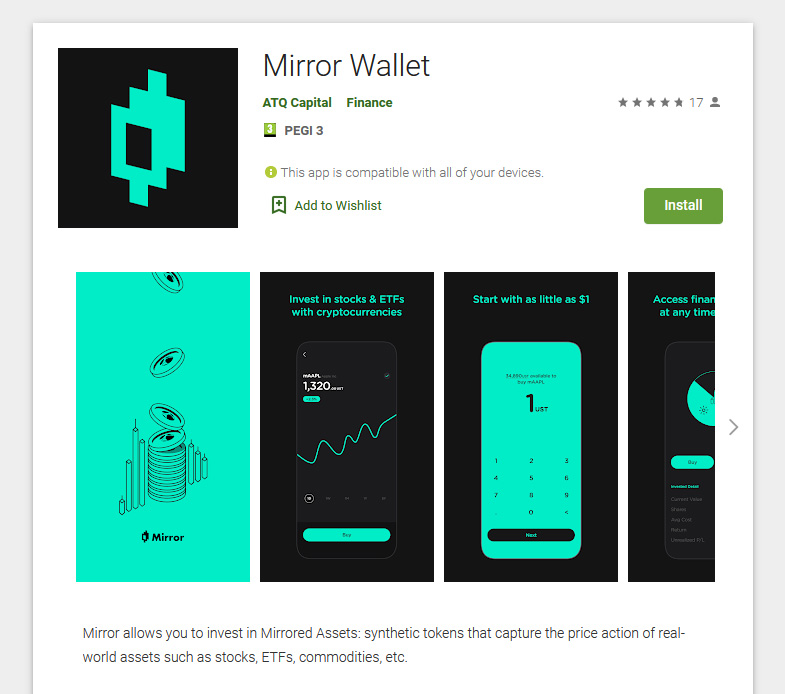

แอพมือถือ, Mirror Wallet, ดำเนินการโดย ATQ Capital แม้ว่าขณะนี้จะเปิดใช้งานคุณลักษณะการซื้อขายเท่านั้น แต่ Mirror Wallet เป็นโอเพนซอร์สซึ่งจะส่งเสริมให้มีการขยายชุดคุณลักษณะเพิ่มเติมและแม้แต่แนวคิด DeFi ใหม่ที่ Do Kwon ผู้ร่วมก่อตั้งและซีอีโอของ Terra ประกาศเกียรติคุณการทำฟาร์มของผู้ใช้.”

Mirror Wallet

Mirror Wallet

ในอนาคตข้อเสนอด้านการกำกับดูแลบน Mirror มีอิสระที่จะอนุญาตพิเศษแทบทุกสินทรัพย์ที่มีอยู่ในตลาด TradFi โดยให้ประเภทของการเปิดรับการสร้างความมั่งคั่งทั่วโลกแบบง่ายๆที่ไม่มีอยู่ในหลายภูมิภาคของโลก.

ในที่สุดเป้าหมายคือการรักษารายการ mAssets ของเหลวที่เฟื่องฟูซึ่งรวมกับอินเทอร์เฟซผู้ใช้ที่ทันสมัยซึ่งเทียบเคียงกับ Robinhood และเครื่องมือที่ซับซ้อนมากขึ้นเช่นอนุพันธ์ ข้อได้เปรียบหลักของ Mirror เหนือ Robinhood? กลุ่มผู้มีศักยภาพทั่วโลกนั้นกว้างขึ้นมากเนื่องจากความสามารถในการเข้าถึงและการต่อต้านการเซ็นเซอร์.

มีรายงานว่า Terra มีแผนที่จะทำแผนที่ ให้ผลตอบแทนแก่ mAssets ผ่านทางที่กำลังจะเกิดขึ้น Anchor Protocol ผลิตภัณฑ์.

ปัจจุบันเจ้าของ mAsset ไม่ได้รับเงินปันผลหรือกระแสเงินสดจาก mAssets เนื่องจากพวกเขาถือเพียงการเปิดเผยของสินทรัพย์ที่สัมพันธ์กันโดยพิจารณาจากราคา อย่างไรก็ตามการรวม Anchor และ Mirror จะช่วยให้ผู้ถือ mAssets มีอัตราผลตอบแทนสูงและมีความผันผวนต่ำราวกับว่าพวกเขากำลังถือหุ้นที่จ่ายเงินปันผลฉ่ำ.

สินทรัพย์สังเคราะห์มีพลัง สามารถประกอบได้ทนต่อการเซ็นเซอร์และเข้าถึงได้.

กลไกพื้นฐานของพวกเขาอาจซับซ้อน แต่การทำให้ประสบการณ์ของผู้ใช้ในส่วนหน้าง่ายขึ้นสามารถส่งเสริมการเปลี่ยนแปลงครั้งใหญ่ในการเข้าถึงการสร้างความมั่งคั่งแบบประชาธิปไตย ท้ายที่สุดนั่นคือเป้าหมายที่ตอกย้ำถึงการผลักดันไปสู่ระบบการเงินที่ครอบคลุมมากขึ้นซึ่งกำหนด DeFi ได้เป็นอย่างดี ใครจะรู้บางทีการทำซ้ำครั้งต่อไปของการครอบงำทางวัฒนธรรมของ Robinhood ในกลุ่ม Gen Z จะปรากฏขึ้นเมื่อ DeFi ลดการแลกเปลี่ยน mAssets ด้วยอัตราผลตอบแทนสูงใน AMM ที่ซื้อขายในปริมาณหลายพันล้านต่อวัน.

คุณสามารถติดตามความคืบหน้าของ Mirror Protocol ได้ทางไฟล์ เว็บแอป และมัน ทวิตเตอร์ บัญชีและ โทรเลข กลุ่ม.